Как «Альфа-банк» и Flocktory на 15% увеличили конверсию в оформление кредитных карт с помощью персонализации

Customer Journey is a king в этой истории. Давайте узнаем, как планомерные работы команд Альфа-Банка и Flocktory по оптимизации CJ привели к росту конверсии в целевое действие и сокращению его стоимости.

В начале был вопрос

Большинство потенциальных клиентов, которые приходят за товарами или услугами в офлайн, встречает сотрудник. И это одно из главных преимуществ офлайна, так как во многом именно от сотрудника зависит, случится или нет такая желаемая всеми нами конверсия в целевое действие. Ведь если сотрудник правильно обучен и достаточно мотивирован, он грамотно проконсультирует клиента, расскажет о преимуществах продукта, подсветив те моменты, которые наиболее актуальны, исходя из запроса, проработает сомнения и возражения и в итоге поможет подобрать оптимальное решение. При этом он сделает все возможное, чтобы не только увеличить конверсию в рамках текущей сессии, но и положительно повлиять на решение клиента о повторном обращении в данный магазин / возвращении к данному бренду или продукту или даже превратить разовое обращение в цикличное, если это возможно, дабы LTV этого клиента устремился вверх по шкале KPI.

Такой же персонализированный, релевантный, ситуативный и конверсионный подход каждый из нас хочет обеспечить своим клиентам в онлайне. Но согласитесь, пользователь при входе на сайт редко начинает свой путь с обозначения конкретных намерений чат-боту/помощнику или в поисковой строке, если она есть. Он не всегда озвучивает вопросы или делится сомнениями. А они могут быть. И если ответы не получены, а сомнения не развеяны, пользователь просто покинет сайт, оставив за собой призрак неслучившейся конверсии, который вынужден до следующей сессии мрачно скитаться по воронке в назидание маркетологам и запланированным KPI. Как не дать этому случиться?

Есть вопрос — найдем ответ

Одно из возможных решений в данной ситуации — работа с onsite-персонализацией, которая позволит, проверив гипотезы, подобрать наиболее эффективную коммуникацию для увеличения конверсии в рамках текущей сессии либо увеличить шансы на следующий визит / будущую конверсию (желательно без дополнительных расходов на рекламу).

Часто мы видим, как на ecommerce-проектах, стоит потенциальному клиенту засомневаться, ему сразу предлагают скидки и бонусы. Что, к слову, не всегда эффективно. Да, в части случаев барьером для принятия решения действительно является стоимость продукта/услуги, но это лишь один из вариантов, тогда как пользователя может смущать недостаточно полное описание, отсутствие необходимой ему конкретной информации, желание сравнить данный продукт/услугу с другими предложениями на рынке, негативный опыт взаимодействия друзей/знакомых с данным брендом/продуктом/услугой, в конце концов даже наличие слишком большого выбора может стать барьером — и это не весь список. И когда цена не является преградой, дополнительная скидка не только не нивелирует сомнения и не увеличит конверсию, но и снизит потенциальный доход, если конверсия случится.

При этом наличие самой опции «дать скидку» при своей «суб.эффективности» — огромная роскошь, которой нет у большой части игроков. Например, банки как игроки с ограниченной линейкой продуктов и не гибкой системой изменения стоимости в принципе не имеют возможности так просто дать скидку. Да и является ли незначительная скидка отличительным дифференциатором для такого типа продукта — большой вопрос. Получается, банкам приходится тяжелее в борьбе за привлечение и удержание клиента, чем классическому ритейлу. Как, будучи ограниченными в дополнительной мотивации, они решают этот вопрос? Банки фокусируются на развитии уникальных продуктовых преимуществ и стараются мотивировать и работать с сомнениями за счет них.

Добавим конкретику и сформулируем задачу

У Альфа-Банка, крупнейшего частного банка России, активно развивающего коммуникации на стыке цифрового и физического пространств, есть продукт — кредитная карта «100 дней без %» и есть задача — продвигать данный продукт, увеличивая количество заявок без дополнительной денежной мотивации.

Команда Альфа-Банка прекрасно знает, что решение данной задачи отчасти кроется в постоянных и планомерных работах с персонализацией, регулярном тестировании новых гипотез и работе с разными аудиторными сегментами, что полностью соответствует подходу Альфа-Банка к оптимизации customer journey (CJ) пользователей. Но, чтобы реализовывать эти работы качественно и результативно, нужен партнер, разделяющий этот подход и философию работы с клиентами в целом. Таким партнером для Альфа-Банка уже на протяжении многих лет является Flocktory.

Flocktory — экосистема автоматизации маркетинга, построенная на базе Big Data и предиктивных алгоритмах, содержащая полную технологическую инфраструктуру для построения и управления Customer Journey и взаимодействия с другими партнерами — участниками экосистемы. Экосистема Flocktory позволяет решать задачи персонализации и управления жизненным циклом клиента, привлекать новых клиентов, увеличивать конверсию текущих посетителей в полезные действия, работать с лояльностью покупателей и другими целями на любом этапе воронки продаж.

Одним из ключевых направлений, с которым Flocktory работает с 2015 года, является персонализация. Инструменты экосистемы позволяют тестировать любые гипотезы, визуальные элементы и оптимизировать коммуникацию с online-аудиторией без необходимости каждый раз привлекать собственные ИТ-ресурсы.

Определимся с сегментами и гипотезами

Проанализировав воронку продаж и особенности продукта, команды Альфа-Банка и Flocktory составили карту гипотез Onsite-персонализации, нацеленных на увеличение конверсии в оформление заявки на кредитную карту «100 дней без %» через коммуникацию о преимуществах карты.

Приведем несколько примеров определенных сегментов пользователей, поведение которых может сигнализировать о наличии сомнений:

- новые для банка пользователи, двигающиеся по воронке медленно (в сравнении со среднестатистическим временем, затрачиваемым на оформление карты);

- пользователи, посещающие страницу карты не в первый раз;

- пользователи, которые собираются покинуть анкету, не закончив оформление;

- пользователи не из Москвы и Санкт-Петербурга, замедлившиеся в процессе заполнения анкеты.

Рассмотрим несколько примеров сформулированных гипотез:

- Гипотеза 1: Своевременный акцент в коммуникации на отдельные преимущества карты убедит пользователей, собирающихся покинуть сайт, заполнить анкету на кредитную карту.

- Гипотеза 2: Своевременный акцент в коммуникации на отдельные преимущества карты убедит новых для банка сомневающихся пользователей заполнить анкету на кредитную карту.

- Гипотеза 3: Своевременный акцент в коммуникации на отдельные преимущества карты убедит пользователей, выбирающих карту среди предложений разных банков, сделать свой выбор в пользу Альфа-Банка.

- Гипотеза 4: Своевременное использование в коммуникации социального доказательства (оформление заявки на карту другими клиентами из региона пользователя) убедит пользователя продолжить заполнение анкеты.

Выберем преимущества продукта для коммуникации:

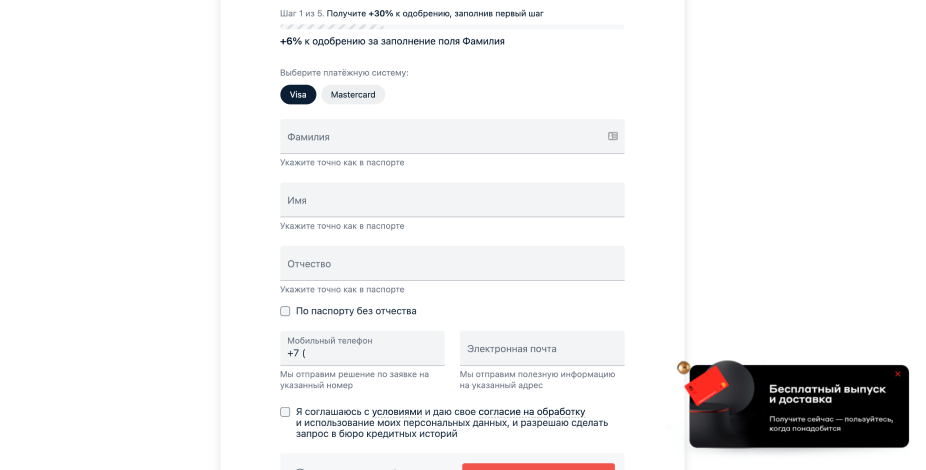

- бесплатный выпуск и доставка карты — для пользователей, покидающих страницу;

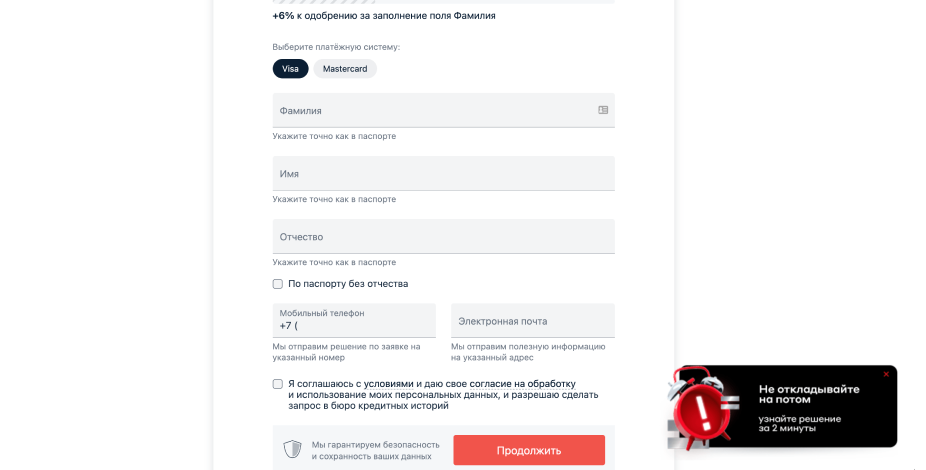

- моментальное одобрение кредитной карты — для новых для банка пользователей;

- беспроцентный период 100 дней — для пользователей, выбирающих между продуктами разных банков.

Найдем релевантный формат коммуникации

После того, как были сформированы сегменты и сформулированы гипотезы решений, встал вопрос выбора релевантного формата коммуникации, который сможет в должной мере обратить на себя внимание, но при этом не помешает текущему CJ, а, наоборот, усилит его и поможет направить пользователя.

Для некоторых гипотез в качестве релевантного формата поддерживающей коммуникации на потенциально сомневающихся пользователей по определенным ранее продуктовым преимуществам были выбраны не блокирующие навигацию подсказки:

- они являются комфортным форматом для восприятия емких информационных сообщений;

- обеспечивают необходимый фокус на сообщении;

- могут быть использованы в нужный момент в зависимости от сценария;

- не отвлекают от целевого процесса.

Запустим А/В-тестирования

После финализации гипотез и визуальных элементов для выбранного формата коммуникации в рамках экосистемы Flocktory были настроены и проведены А/B-тестирования с группами непоказа. Приведем несколько примеров для иллюстрации процесса и подхода.

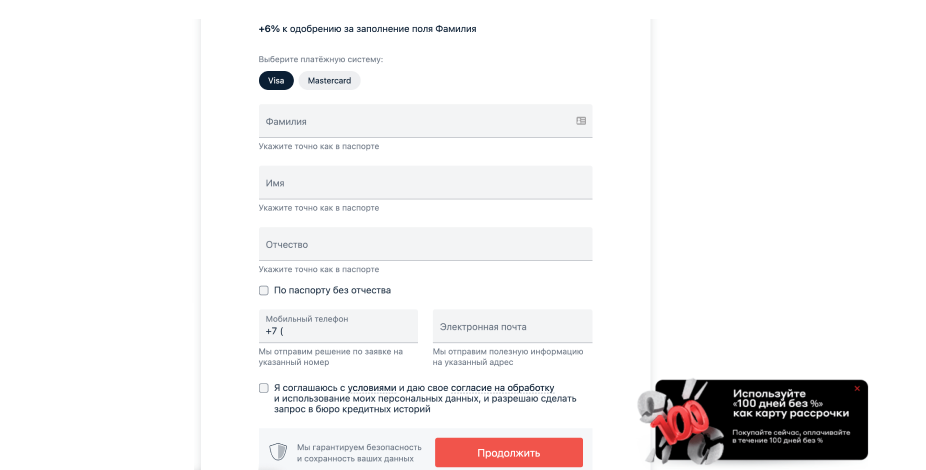

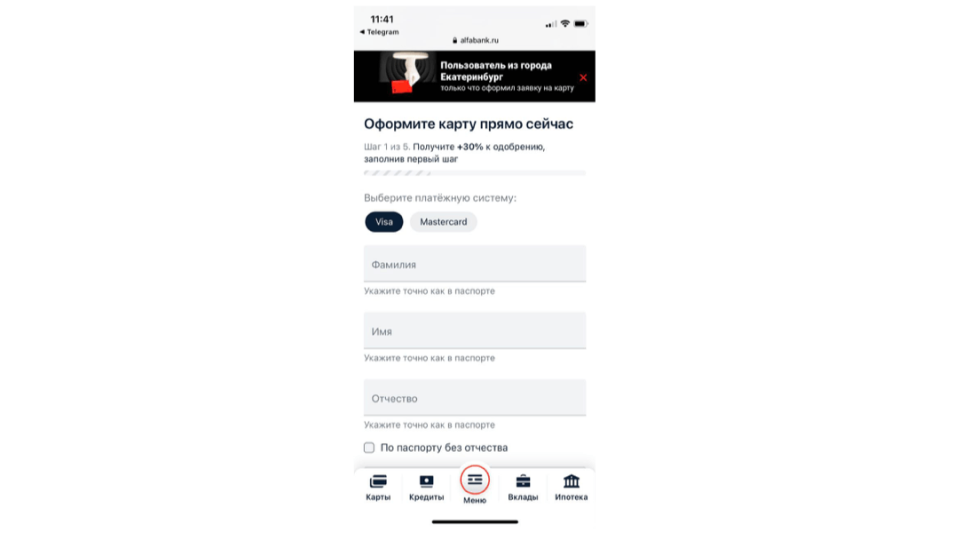

Активация новых для банка пользователей, которые двигаются по воронке медленно, за счет своевременного акцента в коммуникации на бесплатный выпуск и доставку карты:

Активация собирающихся покинуть сайт пользователей за счет своевременного акцента в коммуникации на моментальное одобрение кредитной карты:

Активация пользователей, выбирающих карту среди предложений разных банков, за счет своевременного акцента в коммуникации на возможности использования карты «100 дней без %» как карты рассрочки:

Активация пользователей не из Москвы и Санкт-Петербурга за счет своевременного использования в коммуникации социального доказательства (оформление заявки на карту другими клиентами из региона пользователя):

Посмотрим на результаты

Для оценки эффективности гипотез был произведен замер конверсии в оформление заявки на кредитную карту в группах показа и непоказа с оценкой статистической значимости полученных результатов.

Рассмотрим результаты нескольких экспериментов на основе сформулированных гипотез. Например, три из описанных выше привели к значительному росту конверсии:

- На 7,7% выросла конверсия среди новых для банка пользователей при акценте на бесплатных выпуске и доставке данной карты.

- На 12,5% выросла конверсия в сегменте пользователей, выбирающих карту среди предложений разных банков, при акценте на возможности использования карты «100 дней без %» как карты рассрочки.

- На 14,5% выросла конверсия среди пользователей, собирающихся покинуть сайт, при акцентировании внимания на моментальном одобрении кредитной карты.

Не все гипотезы отработали так хорошо. В качестве примера приведем один эксперимент, который не был результативен и был приостановлен:

- Использование механики Social Proof при коммуникации на пользователей не из Москвы и Санкт-Петербурга имело обратный эффект и привело к снижению конверсии в заполнение анкеты на кредитную карту на 3,6%.

Сделаем выводы

Увеличить количество заявок на кредитный банковский продукт без дополнительной мотивации за счет персонализации возможно. Да, путь к совершению целевого действия часто пролегает через стройный ряд сомнений, но на них можно повлиять и частично нивелировать с помощью грамотно выстроенной персонализированной, автоматизированной коммуникации о преимуществах продукта на правильном этапе пользовательского пути.

Для этого необходимо на постоянной основе работать с Customer Journey в рамках увеличения конверсии посредством работы с сомнениями с помощью непрерывного формирования и итеративного тестирования новых гипотез на различных аудиторных сегментах на каждом из этапов воронки.

Именно такой подход команд Альфа-Банка и Flocktory к оптимизации CJ пользователей позволил увеличить конверсию в заявки на кредитную карту «100 дней без %» без дополнительной мотивации. Увеличение конверсии в свою очередь привело к снижению стоимости целевого действия, а значит, высвободился ресурс для привлечения и рекрутирования новой аудитории.

Красиво закончим

Мы привыкли к тому, что персонализацию и оптимизацию СJ для увеличения конверсии в целевое действие успешно используют ecommerce-проекты. Приятный и полезный факт — банки тоже могут так, и это работает.

Работая с потенциальными клиентами в онлайне, мы всегда стараемся решить сразу несколько задач: привести пользователя на сайт, персонализировать коммуникации с ним, предложить действительно релевантный продукт, чтобы в итоге добиться желаемого результата — конверсии в целевое действие. Мы хотим, чтобы Сustomer experience был положительным и комфортным, чтобы ощущение от взаимодействия с нами стало своего рода дополнительной мотивацией для выбора в нашу пользу.

Благодаря экосистеме Flocktory мы можем постоянно и эффективно работать над Сustomer experience и решением всех этих задач

Кирилл Чумаков